10 Payroll Software Terbaik di Indonesia tahun 2025!

Pendahuluan Payroll software adalah sebuah software yang digunakan untuk mengelola dan memproses penggajian karyawan di…

Cynthia

Maret 4, 2025Dalam menjalankan bisnis, pengelolaan arus kas adalah skil penting yang harus dimiliki business owners. Pemilik UMKM biasanya hanya berfokus pada pengembangan bisnis dan mengabaikan permasalah arus kas. Faktanya, berdasarkan penelitian CBInsight, 38% bisnis UMKM gagal karena kehabisan uang kas.

Dari Banyaknya UMKM yang gagal, 60%nya menganggap bahwa pengelolaan arus kas adalah hal yang sulit dan menjadi salah satu penyebab kegagalannya. Sumber daya yang terbatas, operasional yang tidak dioptimalkan, dan kurangnya alat keuangan dapat berperan besar dalam kegagalan arus kas. Oleh karena itu, arus kas adalah hal penting yang harus dikelola dengan baik.

Dalam blog ini, kami akan menjelaskan apa itu arus kas, jenis jenisnya, metode pencatatannya, bagaimana menghitungnya dengan tepat, dan hal hal penting lainnya terkait cash flow yang harus diketahui.

Arus kas atau cash flow adalah jumlah uang yang masuk (cash inflow) dan keluar (cash outflow) dari suatu bisnis atau entitas selama periode waktu tertentu.

Ini mencakup semua pemasukan dan pengeluaran tunai, termasuk dari penjualan produk atau layanan, pembayaran kepada pemasok, pembayaran gaji karyawan, pembelian aset, pembayaran pinjaman, dan lain sebagainya.

Cash flow biasanya dibagi menjadi tiga kategori utama:

Guna mencatat arus kas, biasanya perusahaan memiliki laporan khusus. Laporan arus kas adalah laporan yang memberikan informasi keuangan tentang penerimaan dan pengeluaran uang tunai perusahaan untuk periode waktu tertentu.

Laporan ini membantu investor, kreditur, dan pihak lain dalam menganalisis posisi kas perusahaan, laporan arus kas melaporkan efek kas dari aktivitas operasional, investasi, dan pembiayaan perusahaan.

Selain itu, laporan ini menunjukkan peningkatan atau penurunan bersih dalam kas selama periode tersebut, serta jumlah kas pada akhir periode tersebut. Laporan arus kas harus mampu menjawab pertanyaan berikut:

Baca juga: Panduan Laporan Keuangan: 5 Jenis, Fungsi, dan Contohnya

Terdapat beberapa alasan yang melatarbelakangi pentingnya arus kas pada perusahaan. Pertama, cash low menjadi salah satu pertimbangan investor ketika akan melakukan investasi pada usaha Anda. Laporan keuangan yang di dalamnya memuat arus kas memberikan banyak informasi mengenai kinerja perusahaan dan kesehatan keuangan.

Jika kinerja dan kesehatan keuangan perusahaan baik, maka investor lebih tertarik untuk berinvestasi. Oleh karena itu, arus kas harus diperiksa secara rutin oleh pemilik bisnis, manajer, dan eksekutif untuk memastikan keuangan perusahaan sesuai dengan tujuan jangka pendek dan jangka panjang.

Kedua, setiap bisnis membutuhkan modal dan kas untuk membayar gaji dan tagihan dengan tepat waktu. Dalam beberapa kasus, jika perusahaan tidak memiliki uang tunai yang cukup, maka pembelian peralatan dapat tertunda dan memungkinkan peningkatan utang. Hal ini mendorong perusahaan agar dapat mengelola arus kasnya dengan baik sehingga tetap terkontrol dan dapat digunakan sesuai kebutuhan.

Arus kas terbagi menjadi 2 jenis yaitu aliran masuk dan aliran keluar (cash inflow dan outflow):

Cash inflow adalah semua sumber pendapatan atau masukan uang tunai ke dalam entitas. Ini mencakup uang tunai yang diterima dari berbagai aktivitas seperti penjualan produk atau layanan, penerimaan pinjaman, penerimaan investasi, atau penjualan aset.

Cash outflow adalah semua pengeluaran atau pengeluaran uang tunai dari entitas. Ini mencakup pembayaran gaji karyawan, pembayaran kepada pemasok, pembayaran pinjaman, pembelian aset, pembayaran dividen kepada pemegang saham, dan pengeluaran lainnya.

Selain 2 jenis tersebut, terdapat juga istilah Discounted Cash Flow (DCF). DCF adalah metode penilaian atau analisis keuangan yang digunakan untuk menilai nilai intrinsik suatu investasi atau aset dengan menghitung nilai sekarang dari semua arus kas masa depan yang diharapkan dari investasi tersebut.

DCF adalah salah satu metode yang paling umum digunakan dalam penilaian aset, proyek, atau perusahaan.

Ada dua metode utama pelaporan arus kas yang digunakan untuk menyusun laporan arus kas, yaitu arus kas metode langsung (cash flow direct method) dan arus kas metode tidak langsung atau metode tidak langsung (cash flow indirect method).

Kedua metode ini berfokus pada cara menguraikan arus kas dari aktivitas operasional dalam laporan arus kas, tetapi mereka memiliki pendekatan yang berbeda dalam menghitungnya.

Arus kas metode langsung melibatkan penyusunan laporan arus kas dengan menguraikan setiap item yang berkontribusi pada arus kas dari aktivitas operasional secara langsung.

Ini mencakup mencatat setiap penerimaan kas dari penjualan produk atau layanan dan menguraikan pengeluaran kas seperti pembayaran gaji, pembayaran kepada pemasok, dan biaya operasional lainnya secara terperinci.

Keuntungan metode langsung adalah memberikan gambaran yang lebih rinci dan langsung tentang sumber-sumber dan penggunaan arus kas dari aktivitas operasional. Ini memberikan pemahaman yang lebih baik tentang asal-usul uang tunai yang masuk dan keluar dari bisnis.

Cash flow indirect Method (arus kas metode tak langsung), menghitung arus kas dari aktivitas operasional dengan mengukur perbedaan antara laba bersih (atau rugi bersih) yang dilaporkan dalam laporan laba rugi dan jumlah arus kas bersih dari aktivitas operasional.

Ini berarti bahwa perbedaan antara pendapatan dan pengeluaran yang dinyatakan dalam laporan laba rugi dan arus kas dari aktivitas operasional diperhitungkan sebagai penyesuaian.

Keuntungan metode tidak langsung adalah lebih mudah dilaksanakan daripada metode langsung karena tidak memerlukan pelacakan rinci dari setiap transaksi kas individual.

Namun, metode ini menghasilkan laporan arus kas yang kurang rinci dan tidak memberikan informasi langsung tentang sumber dan penggunaan uang tunai.

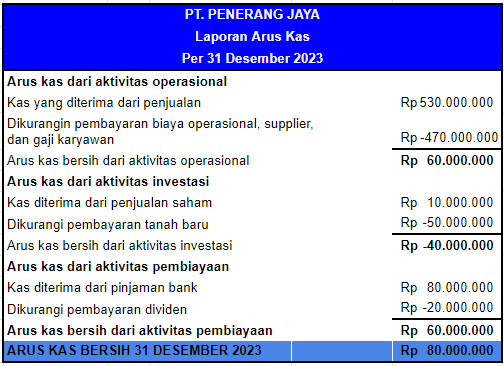

Laporan arus kas biasanya mencakup aktivitas operasional, aktivitas investasi, dan aktivitas pembiayaan. Berikut penjelasannya:

Operating cash flow adalah arus kas yang mencakup cash inflow dan cash outflow yang terkait dengan aktivitas operasional inti bisnis. Ini mencerminkan seberapa baik bisnis dalam menghasilkan uang tunai dari operasinya.

Contohnya termasuk penerimaan dari penjualan produk, pembayaran gaji, dan pembayaran kepada pemasok.

Contoh perhitungan:

Total Arus Kas dari Aktivitas Operasional = (Rp500.000.000 + Rp30.000.000) – (Rp250.000.000 + Rp100.000.000 + Rp120.000.000) = Rp60.000.000

Cash flow from investing (CFI) adalah arus kas yang mencakup cash inflow dan cash outflow yang terkait dengan investasi dalam aset tetap atau investasi lainnya. Contohnya termasuk pembelian atau penjualan aset tetap, investasi dalam saham atau obligasi lainnya.

Contoh perhitungan:

Total Arus Kas dari Aktivitas Investasi= (Rp10.000.000 – Rp50.000.000) = -Rp40.000.000 (arus kas keluar)

Cash flow from financing activities (CFF) mencakup cash inflow dan cash outflow yang terkait dengan pembiayaan bisnis, seperti penerimaan pinjaman, penerimaan modal dari pemegang saham, atau pembayaran dividen kepada pemegang saham.

Contoh perhitungan:

Total Arus Kas dari Aktivitas Pembiayaan= (Rp80.000.000 – Rp20.000.000) = Rp60.000.000

Berikut rumus arus kas :

Berdasarkan perhitungan sebelumnya dan rumus cash flow tersebut, didapat bahwa:

maka:

Perubahan Bersih dalam Kas = Rp60.000.000 + (-Rp40.000.000) + Rp60.000.000 = Rp80.000.000

Dalam contoh ini, perusahaan menghasilkan perubahan bersih dalam kas sebesar Rp80.000.000 selama periode tersebut.

Jika angka ini positif, itu menunjukkan bahwa perusahaan menghasilkan lebih banyak uang tunai daripada yang dihabiskan selama periode tersebut, yang bisa digunakan untuk investasi atau pembiayaan operasional tambahan.

Jika angka ini negatif, itu berarti perusahaan menghabiskan lebih banyak uang tunai daripada yang dihasilkan selama periode tersebut, dan mereka mungkin perlu mencari sumber pembiayaan tambahan.

Berikut contoh laporan arus kas berdasarkan contoh di atas:

Baca juga: Panduan Lengkap Laporan Arus Kas Perusahaan Manufaktur

Mengelola arus kas menjadi hal yang menegangkan bagi semua ukuran bisnis. Dalam prakteknya, pengelolaan arus kas seringkali mengalami beberapa permasalahan diantaranya:

Pelanggan adalah sumber penghasilan bagi bisnis kecil. Jika pelanggan terlambat dalam melakukan pembayaran, maka menyebabkan hambatan pada arus kas bisnis. Menurut data, sebanyak 87% bisnis menyatakan bahwa mereka biasanya dibayar ketika tanggal jatuh tempo dari invoice mereka.

Guna menghindari hal tersebut, Anda sebagai pemilik bisnis dapat mengirimkan faktur lebih awal dan menyediakan berbagai opsi pembayaran sehingga pelanggan dapat dengan cepat melakukan pembayaran. Anda juga harus memberikan informasi mengenai syarat pembayaran pada setiap faktur, termasuk di dalamnya memuat biaya yang dikenakan atas keterlambatan pembayaran.

Kurangnya keuntungan menjadi alasan umum gagalnya suatu bisnis. Namun, bisnis yang memiliki profit stabil juga dapat mengalami kegagalan jika tidak mengelola arus kas dengan baik. Jika Anda memiliki banyak keuntungan dan ingin menginvestasikannya, Anda perlu memperhatikan masalah aliran kas.

Pastikan aliran kas Anda akan mencukupi kebutuhan bisnis dalam tenggat waktu yang ditentukan. Anda juga dapat melakukan konsultasi terlebih dahulu untuk mendapatkan insight yang lebih beragam.

“Scope creep” adalah kondisi ketika persyaratan proyek tiba-tiba berubah atau bertambah seiring berjalannya waktu. Ini adalah kejadian yang umum terjadi dan tidak selalu negatif, tetapi penting untuk mengidentifikasinya dan mengelolanya dengan baik bersama klien.

Tindakan ini membantu memastikan Anda menerima kompensasi yang layak atas usaha Anda dan mencegah biaya tambahan yang dapat berdampak pada keuangan Anda.

Untuk mengatasi masalah ini, penting untuk menetapkan ekspektasi secara jelas di awal setiap proyek dengan klien. Jika ekspektasi tersebut berubah, perlu untuk membahas kompensasi tambahan untuk waktu dan biaya yang terkait.

Tanpa tindakan ini, tidak hanya Anda mungkin menerima bayaran yang tidak sebanding dengan pekerjaan yang telah Anda lakukan, tetapi biaya Anda juga dapat meningkat secara signifikan.

Penyusunan anggaran adalah langkah pertama dalam mengontrol pengeluaran, tetapi pada tahun 2021, sebanyak 54% bisnis kecil tidak memiliki dokumen anggaran resmi.

Bisnis kecil yang ingin membuat anggaran sebaiknya menetapkan tujuan spesifik dan realistis serta memperkirakan biaya yang lebih tinggi, seperti kenaikan harga barang dibandingkan tahun sebelumnya.

Meskipun sebagian pemilik bisnis mungkin melihat anggaran sebagai pembatasan, anggaran yang terdokumentasi dengan baik membantu bisnis menjaga fokus keuangan dan memberikan panduan saat mempertimbangkan pengeluaran sepanjang tahun.

Selalu periksa kembali anggaran Anda saat terjadi perubahan, seperti pertumbuhan bisnis atau lonjakan harga barang akibat inflasi. Terapkan sistem pelacakan yang memungkinkan Anda untuk selalu mengetahui di mana pengeluaran besar Anda berada salah satunya dengan software akuntansi.

Sama seperti individu, perusahaan juga harus bersiap menghadapi keadaan tak terduga. Berdasarkan hasil survei, sekitar 17% pemilik bisnis mengungkapkan bahwa jika pendapatan mereka turun selama dua bulan, mereka mungkin harus menutup bisnis mereka. Selain itu, data statistik lain menunjukkan bahwa sekitar 25% bisnis tidak akan dapat kembali beroperasi setelah mengalami bencana.

Untuk bisnis kecil yang ingin lebih siap dalam menghadapi pengeluaran tak terduga, seperti biaya pajak yang tinggi, lonjakan harga pasokan, atau perbaikan pasca-bencana, memiliki dana darurat adalah hal yang sangat menguntungkan.

Anda bisa memulainya dengan menghitung berapa banyak uang yang dibutuhkan untuk mengatasi semua biaya selama satu bulan, kemudian menentukan jumlah bulan yang ingin Anda persiapkan sebagai dana darurat.

Setelah itu, mulailah mengalokasikan sejumlah uang setiap bulan untuk mencapai tujuan tersebut. Untuk memastikan kekonsistenan, buatlah pengalokasian dana darurat ini otomatis sehingga Anda tidak pernah melupakannya, dan simpan dana tersebut di rekening yang khusus digunakan untuk keadaan darurat.

Dengan menganalisis aliran kas, entitas dan pemangku kepentingan dapat memahami bagaimana uang tunai masuk dan keluar dari bisnis, serta bagaimana perubahan dalam aktivitas tersebut memengaruhi saldo kas.

Laporan arus kas membantu dalam mengevaluasi likuiditas, kesehatan keuangan, dan kemampuan entitas untuk memenuhi kewajiban keuangan.

Mengelola arus kas dengan bijak memerlukan perencanaan dan perhatian terus-menerus terhadap detail keuangan bisnis Anda. Jika hal tersebut masih dilakukan secara manual, maka membutuhkan waktu dan biaya yang tidak sedikit. Oleh karena itu, menggunakan software akuntansi adalah solusi yang tepat.

Saat ini, sebanyak 64,4% small business di US telah menggunakan software akuntansi dan 30% dari UMKM tersebut menempatkan akuntan sebagai penasihat terpercaya mereka. Di Indonesia, Anda dapat menggunakan Impact Accounting untuk mendapatkan sistem pengelolaan cash flow secara otomatis.

Banyak fitur yang disediakan yang dapat memudahkan Anda mulai dari melakukan pencatatan hingga menyusun laporan keuangan. Masukkan informasi dan data-data keuangan bisnis Anda, Impact Accounting akan menghitungnya dengan otomatis.

Dengan praktik yang baik dan pemahaman yang kuat tentang arus kas Anda, Anda dapat menjaga keuangan bisnis tetap sehat dan mengatasi tantangan finansial dengan lebih baik.

Baca juga: 10 Software Akuntansi Terbaik Indonesia 2025

Tim Insights Impact

Tim Insights Impact terdiri dari beragam individu profesional yang memiliki keahlian dan pengalaman dalam berbagai aspek bisnis. Bersama-sama, kami berkomitmen untuk memberikan wawasan mendalam dan pemahaman yang berharga tentang berbagai topik terkait strategi bisnis dan tren industri yang relevan.

75% proyek transformasi digital gagal. Ambil langkah pertama yang tepat dengan memilih partner yang dapat dipercaya untuk jangka panjang.